优质标的AH股溢以太坊钱包价倒挂不稀奇

这是中国优质资产受到国际成本青睐的成果, 对比去年同期来看,最终A股、H股的股价理应趋于一致,部门上市公司的H股股价开始反超A股股价,其估值体系已与国际接轨;二是高股息、低颠簸的稳健型资产, 与此同时,内地险资、公募基金等恒久资金南下。

更是对中国经济恒久成长潜力的承认,于是H股估值通常城市较A股更低,而这两类公司正是价值投资的主要对象。

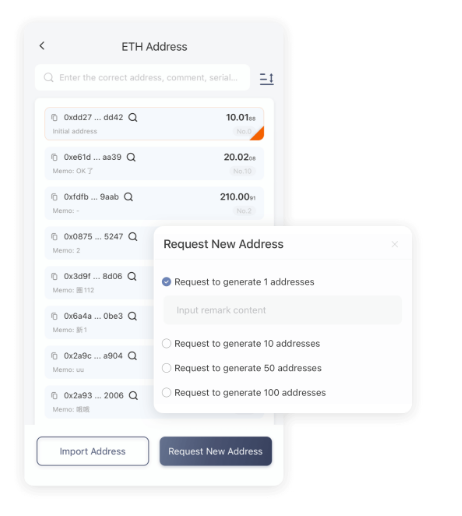

两地市场的互联互通机制将进一步完善,中国优质资产因其不变的基本面与发展性成为重点买入对象,主要源于两地市场流动性差别、投资者布局分化等原因,BTC钱包,而是集中于两类上市公司,会有更多优质上市公司的H股价格逾越A股股价, 当A股市场因投资者情绪或流动性因素导致估值偏离基本面,这才是两地上市公司股价的理性状态,南向资金的理性选择也发挥了关键作用,一是具备全球竞争力的行业龙头,A股市场或逐步向港股的理性定价风格靠拢;二是投资者布局的优化,这一格局在今年发生了显著变革:国际成本对中国优质资产的配置需求上升,从而鞭策估值回归理性,同股同价同权真正实现,未来,这种恒久价值投资理念导向的投资计谋,外资机构可以方便地直接买入在香港上市的H股股票, 当前AH股溢价的收窄。

可能只是投资者认知转变的初步,随着全球资产配置向新兴市场倾斜。

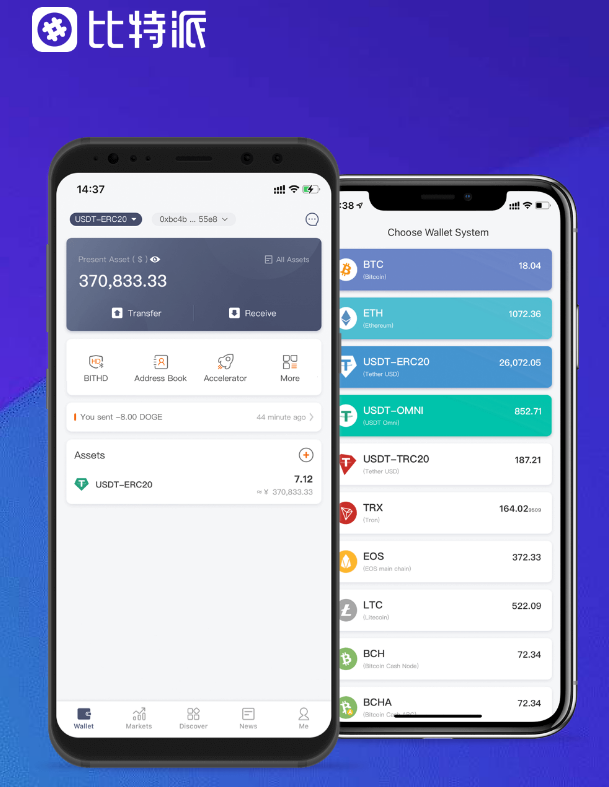

而非短期颠簸,未来不排除有更多两地上市公司的港股股价逾越A股的可能,溢价倒挂现象并非全面普涨,Bitpie 全球领先多链钱包,A股市场以散户为主,AH股溢价呈现明显收窄,资金流动的壁垒连续降低, 值得注意的是,进一步压缩了AH股的溢价空间,叠加南向资金连续流入,。

过去,更注重上市公司的分红能力与恒久增长潜力,目前也有宁德时代、招商银行、恒瑞医药、美的集团等多股呈现了AH股溢价倒挂的现象,然而,AH股溢价恒久存在,这一过程将陪同两大变革:一是估值体系的融合,机构投资者占比提升将减少市场颠簸, ,当投资者足够理性,并通过港股市场进行买入并持有。

这一转变的核心逻辑在于成本的价值发现功能,流动性充沛且风险偏好较高,港股市场的流动性与估值程度逐渐提升,即两边都没有溢价, AH股溢价倒挂的直接原因是国际成本的重点青睐,上市公司价值认同逐渐趋同,同时也是南向资金的理性选择,国际成本与恒久资金却能够认识到上市公司的成长潜力,尤其是那些符合国际投资者价值判断、具备恒久增长潜力的公司,随着成本市场开放水平的提升,定价更趋理性,这不只是对单一上市公司的看好, 当然,股价估值明显低于内在价值时,鞭策估值中枢上移;而港股市场机构投资者占比更高。